Завдяки системній та послідовній роботі ДПС та її територіальних органів налагоджено аргументований та конструктивний діалог з платниками податків, які, не чекаючи початку перевірок, здійснюють коригування ціни контрольованої операції (далі – КО) і, як наслідок, самостійно збільшують податкові зобов’язання з податку на прибуток підприємств.

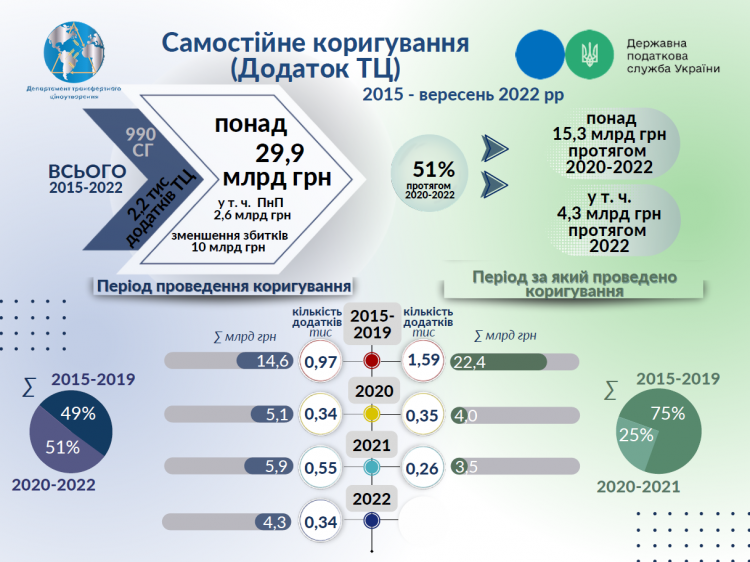

Протягом 2015 – дев’яти місяців 2022 років понад 990 платників податків (або 20 % від загальної кількості, що звітували про КО) подали 2,2 тис. декларацій (уточнюючих) з податку на прибуток підприємств і самостійно збільшили фінансовий результат до оподаткування на 29,9 млрд грн за КО, умови яких не відповідають принципу «витягнутої руки» та/або розумній економічній причині (діловій меті). За наслідками даних коригувань задекларовано збільшення податкових зобов’язань з податку на прибуток підприємств на понад 2,6 млрд грн та зменшення від’ємного значення об’єкта оподаткування більше ніж на 10 млрд гривень.

Незважаючи на дію мораторію щодо проведення документальних перевірок, у зв’язку з карантинними обмеженнями, пов’язаними з COVID-19 та воєнним станом в Україні, платниками податків протягом 2020 – дев’яти місяців 2022 років проведено самостійне коригування фінансового результату до оподаткування на 15,3 млрд грн, або 51 % від загальної суми коригувань (збільшено податок на прибуток на 1,6 млрд грн та зменшено від’ємне значення об’єкта оподаткування на 3,9 млрд грн), у тому числі протягом 2022 року – на понад 4,3 млрд гривень.

Ці результати свідчать про те, що податковий контроль з питань трансфертного ціноутворення (далі – ТЦ) сприяє підвищенню податкової культури платників податків та добровільній сплаті податку на прибуток підприємств.

Крім того, враховуючи, що платники податків на сьогодні всебічно обізнані щодо методів, підходів та напрямів аналізу, які застосовує контролюючий орган при відборі ризикових КО, вони мають можливість допускати менше помилок, ніж на початку запровадження в Україні правил ТЦ.

І лише в тих випадках, коли платники податків не зважають на аргументи щодо наявних ризиків ТЦ, контролюючим органом формуються кейси, які готові для проведення контрольно-перевірочних заходів після зняття мораторію на перевірки відповідності умов КО принципу «витягнутої руки».

Тому ДПС рекомендує платникам податків переглянути проведені КО на відповідність принципу «витягнутої руки» та скористатись можливістю щодо проведення самостійних коригувань відповідно до п.п. 39.5.4 п. 39.5 ст. 39 та п. 50.1 ст. 50 Податкового кодексу України (далі – Кодекс).

Так, у разі застосування платником податків під час здійснення КО умов, що не відповідають принципу «витягнутої руки» та/або розумній економічній причині (діловій меті), платник податків має право самостійно провести коригування ціни КО і сум податкових зобов’язань, якщо це не призведе до зменшення суми податку, що підлягає сплаті до бюджету (п.п. 39.5.4 п. 39.5 ст. 39 Кодексу).

При цьому податкові зобов’язання у разі проведення самостійного коригування розраховуються відповідно до мінімального значення діапазону цін (рентабельності), що відповідає принципу «витягнутої руки», – для експортних операцій та до максимального значення діапазону цін (рентабельності) – для імпортних операцій.

Слід зауважити, якщо умови здійснення КО, які не відповідають принципу «витягнутої руки», будуть встановлені контролюючим органом (за умови, що платник податків не скористався своїм правом на проведення самостійного коригування), то розрахунок податкових зобов’язань проводиться згідно із ціною (показником рентабельності), яка (який) дорівнює значенню медіани такого діапазону.

У разі самостійного виправлення помилок, що містяться у раніше поданій платником податків податковій звітності, внесення змін здійснюється відповідно до норм ст. 50 Кодексу.

Так, платник податків, який самостійно виявляє факт заниження податкового зобов’язання минулих податкових періодів, зобов’язаний, за винятком випадків, установлених п. 50.2 ст. 50 Кодексу, зокрема, надіслати уточнюючу декларацію і сплатити суму недоплати й штраф у розмірі 3 % від такої суми до дати її подання. Цей штраф не застосовується у разі подання уточнюючої декларації за попередній податковий (звітний) рік з метою здійснення самостійного коригування згідно зі ст. 39 Кодексу в строк не пізніше 1 жовтня року, наступного за звітним.

Також платник податків має право відобразити суму недоплати у складі декларації, що подається за податковий період, наступний за періодом, у якому виявлено факт заниження податкового зобов’язання, збільшену на суму штрафу у розмірі 5 % від такої суми, з відповідним збільшенням загальної суми грошового зобов’язання з податку на прибуток підприємств (п. 50.1 ст. 50 Кодексу).

Таким чином, при самостійному коригуванні застосовуються штрафи менші, ніж у випадку визначення суми заниженого податкового зобов’язання контролюючим органом відповідно до ст. 123 Кодексу.

Додатково звертаємо увагу, що у разі проведення платником податку самостійного коригування згідно з п.п. 39.5.4 п. 39.5 ст. 39 Кодексу, до декларації (уточнюючої) з податку на прибуток підприємств в обов’язковому поряду подається Додаток ТЦ «Самостійне коригування ціни контрольованої операції і сум податкових зобов’язань платника податку».

Отже, законодавчо передбачено пом’якшення відповідальності платника податків при самостійному розрахунку суми заниження податкового зобов’язання з податку на прибуток у разі встановлення невідповідності умов КО принципу «витягнутої руки» і проведенні відповідних коригувань до початку перевірки з питань ТЦ (п.п. 39.5.4 п. 39.5 ст. 39 Кодексу), а також застосуванні штрафу за його заниження (п. 50.1 ст. 50 Кодексу).